Tempo de leitura: 9 minutos

O gerenciamento da parte tributária de restaurantes pode ser complexa, causando erros comuns para empreendedores que ainda não estão familiarizados com todos os processos. Para garantir que tudo seja pago corretamente, é essencial manter um planejamento tributário preventivo.

Não vai conseguir ler este artigo agora? Que tal ouvi-lo na íntegra? É só dar o play no tocador abaixo!

Entenda nesse conteúdo sua importância, assim como outros detalhes dessa área desafiadora, aprendendo como escolher o melhor regime tributário para seu restaurante, assim como realizar um planejamento tributário preventivo corretamente!

Como funciona a tributação de restaurante?

A tributação de restaurantes é enquadrada como um estabelecimento prestador de serviços, mesmo que também venda produtos, devendo pagar certos impostos e contribuições específicas também dessa segmentação.

Veja a lista resumida dos principais deles abaixo:

- IRPJ (Imposto de Renda de Pessoa Jurídica), referente à pessoa jurídica e pessoa física que se equiparam, cobrado com base nas modalidades de lucro real, presumido ou arbitrado;

- CSLL (Contribuição Social sobre o Lucro Líquido), relacionado ao financiamento da Seguridade Social;

- PIS/PASEP (Programa de Integração Social no setor privado e o Programa de Formação do Patrimônio do Servidor Público), impostos referentes a benefícios como seguro desemprego e o abono salarial;

- COFINS (Contribuição para o Financiamento da Seguridade Social);

- IPI (Imposto sobre Produtos Industrializados);

- ICMS (Imposto sobre Circulação de Mercadorias e Serviços) conforme regras de cada estado brasileiro;

- ISS (Imposto Sobre Serviços);

- CPP (Contribuição Previdenciária Patronal).

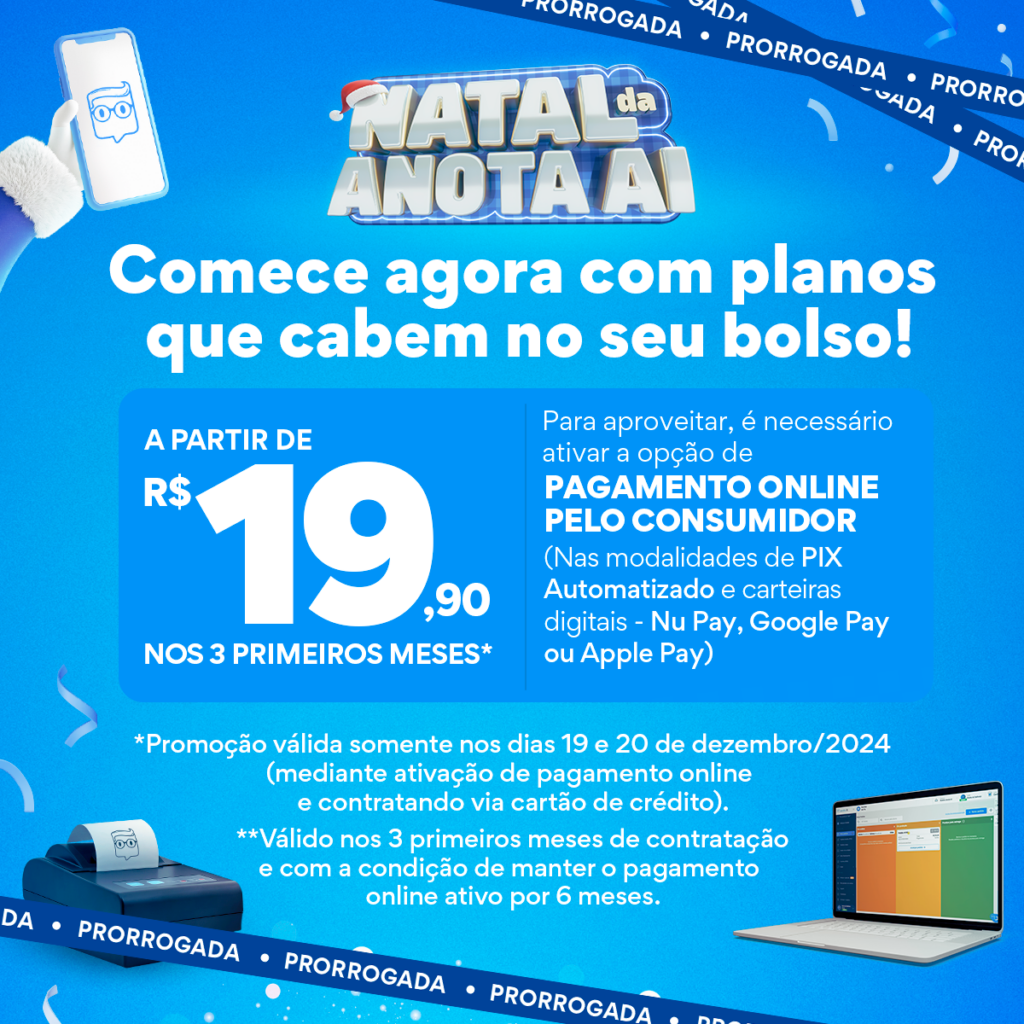

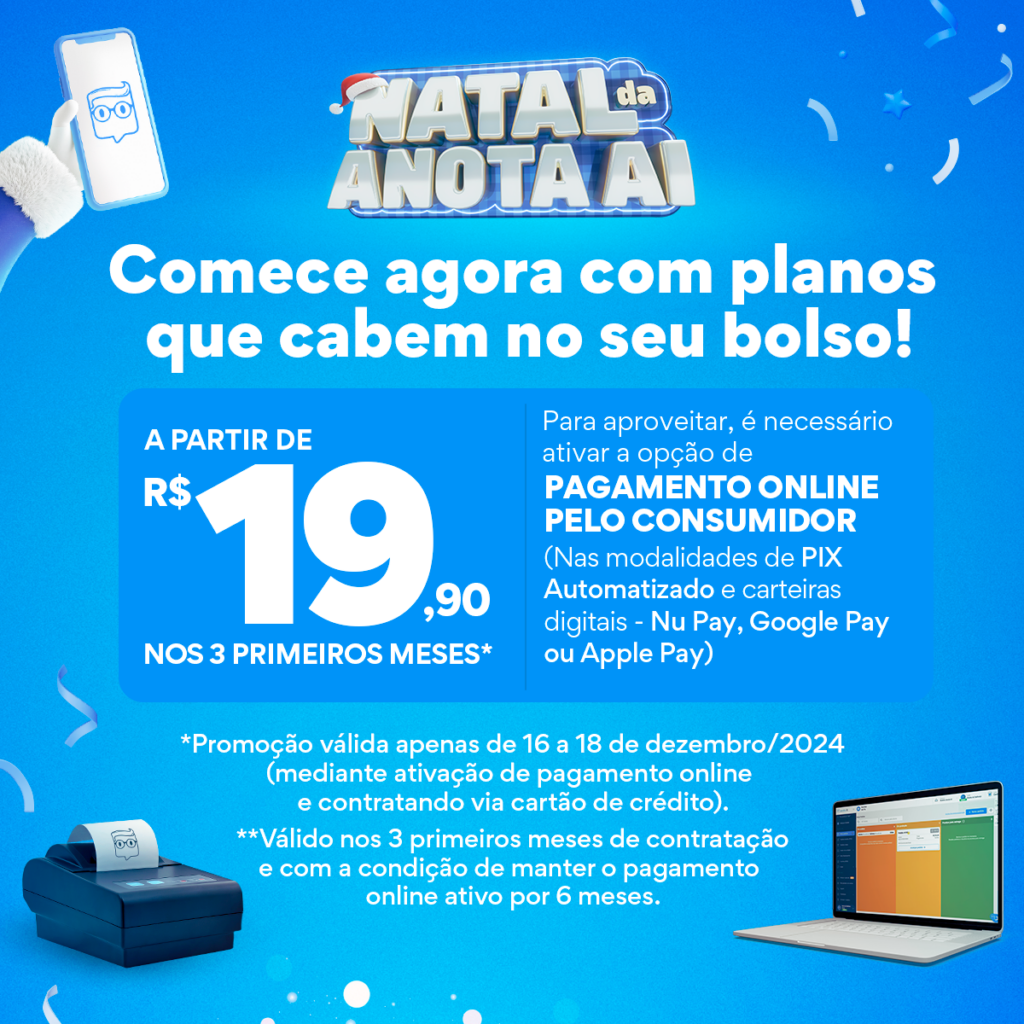

Aproveite nossa promoção e aumente o faturamento do seu restaurante com atendente virtual e gestão inteligente!

Tenha muito mais controle do seu atendimento, do estoque, caixa e relatórios em uma única ferramenta. Aproveite que nosso plano mais completo, o Gestão Avançada, está saindo por R$99,99 para organizar sua operação de forma simples e eficiente! Preencha o formulário abaixo e descubra mais.

*veja mais sobre as condições da promoção com um de nossos consultores.

Existe também a necessidade de realizar uma declaração que comprova o recolhimento desses impostos, chamadas obrigações tributárias acessórias. Elas podem variar conforme o enquadramento do negócio, sendo as principais delas:

- DEFIS (Declaração de Informações Socioeconômicas e Fiscais);

- DASN-SIMEI (Declaração Anual do Simples Nacional — Microempreendedor Individual);

- DIRF (Declaração de Imposto de Renda Retido na Fonte);

- DCTF (Declaração de Débitos Tributários Federais);

- Escrituração Fiscal Digital (EFD);

- DAS — Simples Nacional;

- SIMEI e PGDAS-D.

Qual o melhor regime tributário para restaurante?

O melhor regime tributário para restaurantes varia conforme o tamanho e o faturamento anual de cada negócio. O que difere muito entre os regimes é a quantidade ou porcentagem de impostos que serão pagos. Leia mais abaixo para saber como escolher o ideal.

Os três possíveis regimes tributários que um restaurante pode se enquadrar são o Simples Nacional, Lucro Presumido ou Lucro Real. Essa terceira opção, entre outros fatores secundários, deve ser escolhida somente para negócios com faturamento maior que R$ 78 milhões ao ano.

Simples Nacional

O Simples Nacional é um regime mais utilizado por pequenos e médios negócios que possuem faturamento até R$ 4,8 milhões ao ano, sendo prático por cobrar todas as taxas através de um único pagamento chamado DAS (Documento de Arrecadação do Simples Nacional).

Entretanto, considere que a alíquota sobre o faturamento varia conforme faixas pré-determinadas:

- faturamentos até R$ 180 mil: alíquota de 4%;

- faturamentos de R$ 180 mil a R$ 360 mil: alíquota de 7,30%;

- faturamentos de R$ 360 mil a R$ 720 mil: alíquota de 9,50%;

- faturamentos de R$ 720 mil a R$ 1,8 milhões: alíquota de 10,70%;

- faturamentos de R$ 1,8 milhões a R$ 3,6 milhões: alíquota de 14,30%;

- faturamentos de R$ 3,6 milhões a R$ 4,8 milhões: alíquota de 19%.

Lucro Presumido

O Lucro Presumido já funciona como um regime de tributação simplificada que é usado com referência para cálculos do IRPJ e da CSLL, aplicado somente a pessoas jurídicas.

Seu cálculo se baseia na receita bruta anual e em outras que também são tributadas. A alíquota mais comum em ser aplicada para restaurantes gira em torno de 8% fixados sobre o faturamento.

Assim, recomenda-se avaliar cada caso para aplicar o melhor regime tributário em seu negócio, junto a um planejamento tributário feito corretamente, o que garantirá a escolha adequada e economia em certos tributos.

O que é planejamento tributário preventivo?

O Planejamento Tributário Preventivo é uma das estratégias realizadas na área da contabilidade com o objetivo principal de reduzir tributos, alíquotas ou bases de cálculo tributárias que devem ser pagas, além de postergar prazos sem pagamento de multas, tudo isso seguindo certas práticas e ações específicas.

O ideal é que um profissional da área e com experiência realize esse planejamento, como um contador ou empresas que prestam esse serviço.

O planejamento tributário preventivo tem esse nome porque é feito com antecedência, organizando e montando estratégias antes da necessidade de pagamentos, podendo ser montado estrategicamente até mesmo antes da operação de um novo negócio.

Como é feito planejamento tributário?

O planejamento tributário preventivo deve ser realizado, como comentamos acima, por sua área de contabilidade, contando com profissionais internos ou empresas terceiras que realizam esse processo.

Para todos os restaurantes que não se enquadram como um MEI (Microempreendedor Individual), realizar esses processos contábeis é obrigatório, resultando em multas se feito incorretamente.

Sendo assim, o profissional da área realizar o planejamento tributário preventivo através da coleta de dados do negócio, do faturamento, dos prazos de pagamento de impostos e suas alíquotas.

Em seguida, os objetivos de seu negócio são traçados ou compreendidos melhor por esse profissional para ser definido um possível cronograma de ação conforme as obrigações acessórias necessárias e o regime tributário escolhido.

Com isso, ele consegue desenvolver o planejamento tributário com base em dados reais para guiar o pagamento de todos os impostos, respeitando os prazos de cada órgão.

O indicado é que sempre o planejamento tributário seja feito no início de cada período anual, ou conforme o ano-calendário determinado. Isso é recomendado porque a possibilidade de mudar o enquadramento fiscal só acontece nesse período de mudança de ano.

Planejamento no restaurante para além dos tributos

É importante considerar que o planejamento e a análise se ampliem para outras áreas, como a da operação do restaurante, do atendimento delivery e no marketing, podendo desenvolver boas estratégias para seu funcionamento.

No âmbito da definição do cardápio, por exemplo, existem estratégias ligadas com seu futuro faturamento e podem fazer diferença, a longo prazo, em questões tributárias.

Para vender de forma competitiva e de maneira que não traga prejuízo para seus custos, é importante definir estratégias de precificação. Outra delas é criar a ficha técnica dos alimentos, padronizando pratos e o gasto de insumos do restaurante.

O custo de mercadoria vendida também é outra estratégia importante para os empreendedores e donos de restaurantes, clique no link para aprender a calculá-lo.

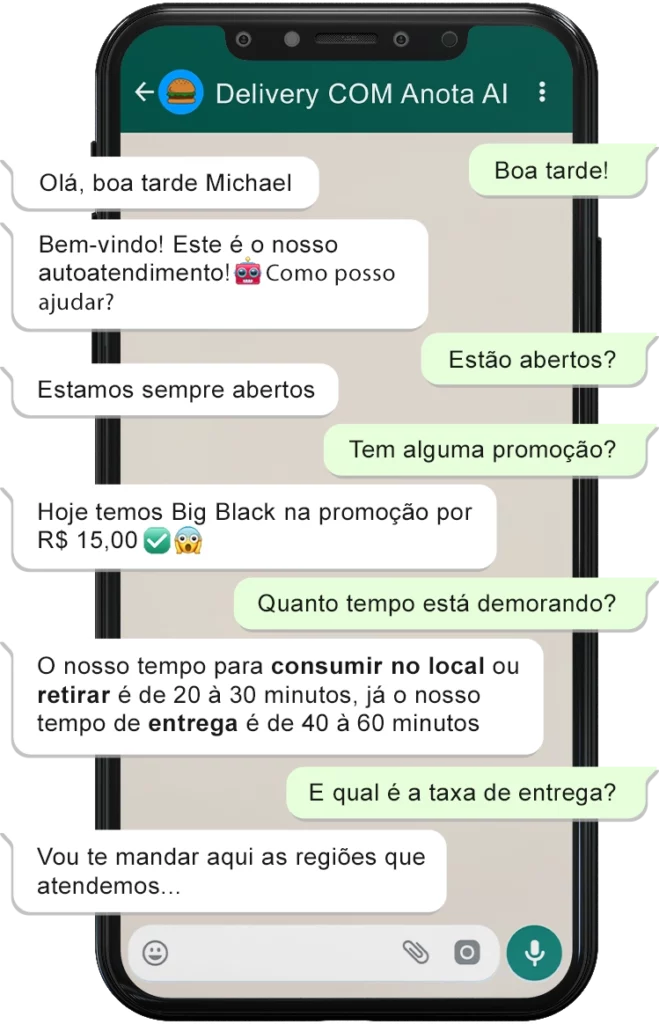

Se seu desejo for agilizar a operação e minimizar erros, considere também usar ferramentas tecnológicas, como plataformas de gestão de suas entregas delivery e controle do atendimento.

Com uma ampliação do planejamento para outras áreas de seu negócio, a chance de sucesso e crescimento é um passo muito mais fácil de ser alcançado.

O que você viu até aqui?

Esse artigo te ajudou a entender mais sobre a importância do planejamento tributário para os restaurantes, como escolher o regime de mais adequado para seu caso e como realizar um de forma preventiva.

Gostou do artigo e quer experimentar a Anota AI, para ver como podemos ajudar o seu restaurante a crescer ano após ano? Então, clique no botão abaixo e converse com um de nossos consultores para iniciar um teste grátis!

2 respostas

Oi, qual modelo de impressora preciso ter?

Olá, Luiz! Existem alguns requisitos na hora de escolher a impressora: ela tem que ser não fiscal, térmica, de cupom e reconhecer padrão ESC/POS. Quer saber mais? Faça o cadastro no nosso site para tirar as dúvidas com nossa equipe. ?